Kalkulator kredytów walutowych

Wybrać kredyt w złotówkach, czy w walucie obcej?

Kredyty walutowe, zwłaszcza te udzielane w walutach takich jak euro czy franki szwajcarskie, od lat cieszą się popularnością wśród Polaków. Choć oferują one często atrakcyjniejsze oprocentowanie niż kredyty w złotówkach, niosą ze sobą ryzyko związane z wahaniami kursów walut.

Nagłe zmiany na rynku walutowym mogą bowiem znacząco wpłynąć na wysokość naszego zadłużenia oraz miesięcznych rat. W jaki sposób możemy przewidzieć i zrozumieć skutki tych zmian? Odpowiedzią jest narzędzie, które pozwoli nam dokładnie to ocenić - Kalkulator Kredytów Walutowych.

W niniejszym artykule przybliżymy jego funkcje, pomożemy zrozumieć mechanizmy kredytów walutowych i wskażemy, jak świadomie podejmować decyzje finansowe w kontekście kredytów w obcej walucie.

Co to jest Kalkulator Opłacalności Kredytów Walutowych?

Kalkulator Kredytów Walutowych to specjalistyczne narzędzie, które zostało stworzone, by pomóc osobom zainteresowanym kredytem w obcej walucie w dokładnym zrozumieniu i porównaniu kosztów takiego zobowiązania. Niezależnie od tego, czy rozważasz kredyt w euro, frankach szwajcarskich, czy w innej walucie, kalkulator pozwoli Ci uzyskać klarowny obraz potencjalnych kosztów i ryzyk.

Główną funkcją kalkulatora jest symulacja kosztów kredytu w różnych walutach przy uwzględnieniu obecnych kursów, ale to nie jedyny jego atut. To narzędzie umożliwia także prognozowanie, jak ewentualne zmiany kursów walut wpłyną na wysokość rat oraz ogólny koszt kredytu w przyszłości.

Co więcej, kalkulator bierze pod uwagę nie tylko kurs waluty, ale również specyfikę oprocentowania dla każdej z nich. Oprocentowanie kredytu walutowego może bowiem różnić się od tego w złotówkach, co czyni analizę jeszcze bardziej kompleksową.

W erze globalizacji i łatwego dostępu do kredytów w obcych walutach, narzędzia takie jak Kalkulator Kredytów Walutowych stają się nieocenioną pomocą dla każdego, kto chce dokładnie przemyśleć swoją decyzję i zrozumieć wszelkie jej konsekwencje.

Porównanie kosztów kredytów w różnych walutach

Decydując się na kredyt walutowy, jednym z kluczowych aspektów, którym powinniśmy się przyjrzeć, jest porównanie kosztów takiego kredytu w różnych dostępnych walutach. Dzięki Kalkulatorowi Kredytów Walutowych taka analiza staje się nie tylko możliwa, ale i wyjątkowo prosta.

Jakie parametry należy podać do kalkulatora?

Przede wszystkim, by uzyskać dokładne wyniki, warto przygotować się do podania pewnych danych. Do najważniejszych z nich zaliczają się: kwota kredytu, okres kredytowania oraz oczekiwane oprocentowanie. Warto też zwrócić uwagę na dodatkowe opłaty i prowizje, które mogą być różne w zależności od waluty i banku.

Różnice w oprocentowaniu między walutami.

Choć kredyty w obcych walutach mogą kusić niższym oprocentowaniem w porównaniu do złotówkowych, warto pamiętać, że każda waluta ma swoją specyfikę. Na przykład, kredyty w euro mogą mieć inne oprocentowanie niż te w frankach szwajcarskich.

Różnice te wynikają z polityki monetarnej danego kraju oraz ogólnej sytuacji gospodarczej. Dzięki kalkulatorowi możemy z łatwością porównać te różnice i zobaczyć, jak wpłyną na całkowity koszt kredytu.

Analiza kosztów kredytu w różnych walutach przy obecnym kursie.

Kiedy wprowadzimy wszystkie potrzebne dane, kalkulator dostarczy nam czytelny wykres lub tabelę, ilustrującą różnice w kosztach kredytu w poszczególnych walutach. Taka wizualizacja pozwoli nam z łatwością dostrzec, która opcja jest dla nas najbardziej korzystna w obecnym momencie.

Zanim zdecydujesz się na konkretny kredyt walutowy, warto dokładnie przeanalizować i porównać wszystkie dostępne opcje. Nasz kalkulator jest tutaj nieocenioną pomocą, umożliwiającą dokładne przemyślenie każdego aspektu takiej decyzji.

Scenariusze zmiany kursów walut

Kiedy zastanawiamy się nad kredytem walutowym, jedno z głównych ryzyk, które musimy wziąć pod uwagę, to potencjalne zmiany kursów walut. Ich fluktuacje mogą istotnie wpłynąć na nasze miesięczne raty oraz całkowity koszt kredytu. Dzięki Kalkulatorowi Kredytów Walutowych możemy jednak przewidzieć różne scenariusze i zrozumieć, jakie będą miały one konsekwencje dla naszych finansów.

Jak kalkulator symuluje zmiany kursów?

Podstawowym założeniem kalkulatora jest prognozowanie potencjalnych skutków zmian kursów walut. Narzędzie to uwzględnia aktualne wartości kursów oraz dane z przeszłości, a także różnorodne czynniki ekonomiczne, by jak najdokładniej symulować przyszłe fluktuacje. Użytkownik, po wprowadzeniu podstawowych danych dotyczących kredytu, ma możliwość wyboru różnych scenariuszy zmiany kursów, by zobaczyć, jak wpłyną one na koszt zobowiązania.

Kalkulator oferuje kilka podstawowych scenariuszy do wyboru, takich jak:

- Wzrost kursu waluty - pozwala zobaczyć, co stanie się z naszym kredytem, gdy waluta, w której go zaciągnęliśmy, zyska na wartości w stosunku do złotówki.

- Spadek kursu waluty - pokazuje, jak zmienią się nasze raty, gdy waluta osłabi się w porównaniu z złotówką.

- Stabilizacja kursu - dla tych, którzy chcą zobaczyć, jak będzie wyglądać ich sytuacja, jeśli kurs waluty pozostanie niezmieniony przez cały okres spłaty kredytu.

Jak te scenariusze wpływają na koszt kredytu?

Fluktuacje kursów walut mogą istotnie wpłynąć na to, ile faktycznie zapłacimy za nasz kredyt. Wzrost kursu waluty oznacza, że kwota kredytu w złotówkach będzie rosła, co może spowodować wzrost miesięcznych rat. Z kolei spadek kursu może okazać się korzystny, obniżając efektywny koszt kredytu. Scenariusz stabilizacji kursu pozwala na zachowanie przewidywalności rat przez cały okres kredytowania.

Wiedza o potencjalnych skutkach zmian kursów walut jest niezbędna, by świadomie podejmować decyzje dotyczące kredytów walutowych. Dzięki Kalkulatorowi Kredytów Walutowych jesteśmy w stanie przewidzieć różne scenariusze i odpowiednio się do nich przygotować.

Ryzyko kredytu walutowego

Kredyty walutowe, choć kuszące niskim oprocentowaniem i atrakcyjnymi warunkami, niosą ze sobą pewne ryzyko, które warto rozważyć przed podjęciem decyzji o zaciągnięciu zobowiązania. Zważywszy, że kredyt hipoteczny zwykle zaciąga się na kilkadziesiąt lat, prognozowanie przyszłości w tak długim okresie jest niezwykle trudne. Zmieniające się czynniki ekonomiczne, polityczne czy społeczne mogą wpłynąć na kursy walut w sposób, którego trudno by było się spodziewać.

Zagrożenia związane z kredytem walutowym

-

Gwałtowny wzrost kursu waluty:

Największym i najbardziej oczywistym ryzykiem kredytu walutowego jest możliwość gwałtownego wzrostu kursu waluty, w której zaciągnęliśmy kredyt. Takie zjawisko może spowodować, że nasze miesięczne raty znacząco wzrosną, a całkowity koszt kredytu w złotówkach może przekroczyć początkowe prognozy. W skrajnych przypadkach może to doprowadzić do problemów ze spłatą zobowiązania. -

Zmienność stóp procentowych:

Chociaż kredyty walutowe często oferują niższe oprocentowanie niż kredyty w złotówkach, stopy procentowe w innych krajach również mogą się zmieniać. Wzrost stóp procentowych w kraju emitującym daną walutę może podnieść koszty kredytu. -

Nieprzewidziane zmiany polityczne i ekonomiczne:

Stabilność gospodarcza i polityczna kraju emitującego walutę jest kluczowa dla zachowania kursu waluty. Nieoczekiwane kryzysy gospodarcze, zmiany rządowe czy decyzje polityczne mogą wpłynąć na wartość waluty, co z kolei wpłynie na koszt kredytu.

Porady dotyczące minimalizacji ryzyka kredytu walutowego

-

Diversyfikacja zobowiązań:

Jeśli masz już inne kredyty lub zobowiązania w złotówkach, zastanów się, czy kredyt walutowy jest dla Ciebie odpowiedni. Diversyfikując swoje zobowiązania, zmniejszasz ryzyko powiązane z fluktuacjami jednej konkretnej waluty. -

Stałe przemyślenie decyzji:

Zastanów się, czy jesteś gotów na ryzyko związane z kredytem walutowym. Jeśli masz wątpliwości, być może warto rozważyć tradycyjny kredyt w złotówkach. -

Regularne monitorowanie kursu waluty:

Jeśli zdecydujesz się na kredyt walutowy, regularnie śledź kurs waluty i bieżące informacje gospodarcze. Dzięki temu będziesz mógł odpowiednio reagować na ewentualne niekorzystne zmiany. - Posiadanie konta walutowego:

Warto rozważyć założenie konta walutowego, dzięki któremu będziesz mógł kupować walutę na zapas, kiedy kurs jest korzystny. Pozwala to zabezpieczyć się przed gwałtownymi skokami kursów i gromadzić walutę na przyszłe spłaty rat kredytu. To także świetny sposób, by zmniejszyć koszty związane z przewalutowaniami i korzystać z korzystnych okazji na rynku walutowym.

Kredyt walutowy może być atrakcyjnym rozwiązaniem dla wielu osób, ale ważne jest, by dokładnie zrozumieć wszystkie ryzyka z nim związane. Staranne rozważenie wszystkich czynników oraz świadome podejście do decyzji o zaciągnięciu takiego zobowiązania może pomóc uniknąć nieprzyjemnych niespodzianek w przyszłości.

Kredyt walutowy a zdolność kredytowa

Kiedy myślimy o zaciągnięciu kredytu walutowego, pojawia się naturalne pytanie o zdolność kredytową. Jak kredyt w walucie obcej wpływa na nią, i czy różni się od zdolności kredytowej przy kredycie w złotówkach?

Waluta kredytu vs. waluta dochodów:

Jeśli zarabiasz w PLN, banki mogą przyjąć bardziej konserwatywny punkt widzenia. Dzieje się tak, ponieważ dochody w złotówkach narażają kredytobiorcę na ryzyko walutowe w przypadku kredytów w EUR, CHF czy USD. To oznacza, że przy gwałtownych wahaniach kursów walut Twoja zdolność do obsługi kredytu może się różnić.

Jeśli natomiast Twoje dochody są w walucie obcej, na przykład w EUR lub CHF, ryzyko to jest mniejsze. Dlatego banki mogą być bardziej skłonne udzielić Ci kredytu walutowego, jeśli Twój dochód jest w tej samej walucie, w której planujesz zaciągnąć kredyt.

Porada. Odwiedź nasz kalkulator zdolności kredytowej.

Wskazania KNF

Komisja Nadzoru Finansowego (KNF) regularnie wydaje rekomendacje dotyczące kredytów walutowych. Obejmują one zasady dotyczące oceny zdolności kredytowej kredytobiorców zarabiających zarówno w złotówkach, jak i w walucie obcej. Banki muszą przestrzegać tych wytycznych, co może wpłynąć na decyzję o przyznaniu kredytu.

Oszczędności w walucie obcej:

Jeśli posiadasz oszczędności w walucie, w której planujesz zaciągnąć kredyt, może to korzystnie wpłynąć na Twoją zdolność kredytową. W oczach banku dysponujesz dodatkowym zabezpieczeniem, które może zostać użyte w przypadku problemów ze spłatą kredytu.

Zdolność kredytowa w kontekście kredytów walutowych jest skomplikowaną kwestią, zależną od wielu czynników, takich jak waluta dochodów, wskazania KNF czy posiadane oszczędności. Ważne jest, aby przed podjęciem decyzji dokładnie przeanalizować wszystkie aspekty i skonsultować się z doradcą finansowym.

Podsumowanie

Kredyt walutowy, choć oferujący wiele korzyści, wiąże się z ryzykiem związanym z fluktuacjami kursów walut. Podejmowanie świadomych i dobrze przemyślanych decyzji w kontekście kredytów walutowych jest kluczem do zabezpieczenia finansowego spokoju i uniknięcia niespodziewanych trudności. Właśnie w tym kontekście narzędzie takie jak Kalkulator Kredytów Walutowych odgrywa kluczową rolę.

Dzięki kalkulatorowi potencjalni kredytobiorcy mogą lepiej zrozumieć i przewidzieć, jak różne scenariusze zmian kursów walut wpłyną na ich miesięczne spłaty oraz całkowity koszt kredytu. W rzeczywistości, korzystanie z tego narzędzia może ostatecznie zaoszczędzić tysiące złotych, a przede wszystkim ustrzec przed nieprzewidzianymi trudnościami finansowymi.

Dlatego, jeśli rozważasz zaciągnięcie kredytu walutowego, gorąco zachęcamy do skorzystania z kalkulatora jako pierwszego kroku w procesie podejmowania decyzji. Pamiętaj, że dobrze poinformowany kredytobiorca to zadowolony kredytobiorca.

Przykłady

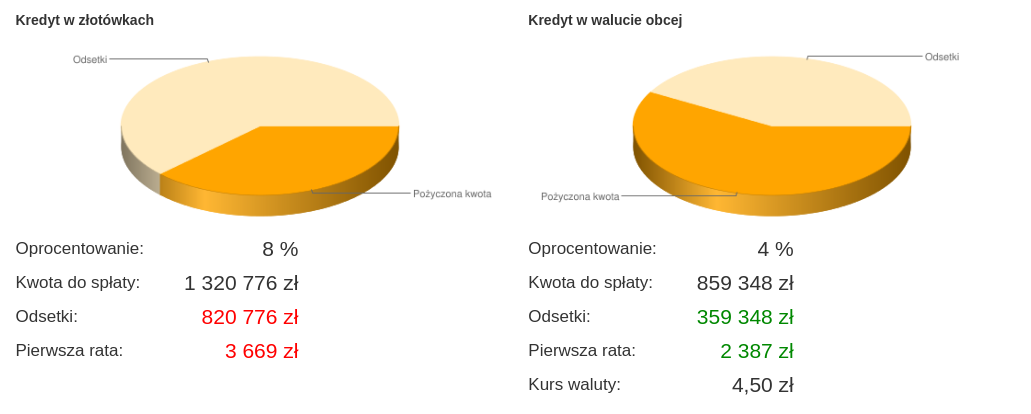

Oto przykładowe symulacje prezentujące podstawowe różnice pomiędzy kredytami walutowymi, a złotowymi.